报告要点

关注电子板块的优质资产与半导体领域的优质标的

当前时点,我们认为电子板块的稳步上行既具备行业逻辑与估值吸引力,不论是产业转移较为成熟的消费电子、面板、LED板块,还是未来处于稳定上升通道的半导体板块均有值得配置的优质标的。近期,行业两大催化剂值得关注:一是富士康A股成功过会,科技独角兽企业也有望拥抱A股,A股电子领域将云集全球最优质的电子类资产;二是集成电路方面,政府工作报告将其列入实体经济发展第一位,显示出了顶层决心,另外我们有望迎来国家集成电路产业基金二期,大资金将有力推动各个环节实现技术突破。我们认为沿两大主线,推荐关注电子板块的优质资产与半导体领域的优质标的。特别是半导体领域,上周Semicon China大会在上海举办,分立器件、IC各环节、化合物半导体方向均有较为优质的标的,在国家政策的推动下,国产化进度有望提速。我们认为电子板块投资迎来反转,看好整体电子行业的配置价值。

半导体:从SEMICON China 2018展看国产IC设备材料产业机遇

在本次SEMICON China 2018半导体展上,晶盛机电、长川科技、鼎龙股份、中环股份、京运通等厂商均展示了其最新产品。我们认为我国半导体设备和材料在许多领域已经取得重大突破,包括14nm刻蚀机、薄膜沉积等30多种高端装备,以及靶材、CMP抛光液等上百种关键材料产品。此外,我国的大硅片、光刻胶等产品也实现了零的突破。伴随着中国产线的不断落地,整个大陆IC设备与材料产业链也将充分受益。

显示:柔性OLED大趋势下,国内面板厂有望超车

中国面板厂在柔性OLED领域扩产决心足,尤其是京东方选择把握柔性OLED领域话语权,以三条6代线共144K/月产能规划成为除三星、LGD外该领域的第三大阵营。对于目前我国柔性OLED扩产趋势,我们认为国内面板厂积极扩产,一是感受到国产手机品牌商对于柔性OLED屏价格市场化的需求,二是技术水平不断成熟,对于继续扩建柔性OLED的盈利能力充满信心。我们认为未来两年柔性OLED面板供需两端会逐步平衡,其渗透率会稳步上行。

标的推荐

消费电子:蓝思科技、大族激光、欧菲科技、立讯精密;半导体:三安光电、长电科技、华天科技、扬杰科技;显示:京东方A、精测电子;被动器件:艾华集团、法拉电子、火炬电子。

风险提示

1. 电子产品销量不及预期;

2. 我国半导体国产化进度不及预期。

目录

核心观点

细分领域热点

半导体:从SEMICON China 2018展看国产IC设备材料产业机遇

2018国际半导体博览会(SEMICON China)开幕

消费电子:关注台湾地区消费电子产业

台湾手机产业上市公司市值排行榜及2017年营收

显示:柔性OLED大趋势下,国内面板厂有望超车

AMOLED使用成本难降 韩厂喊停陆厂积极

LED:MicroLED加速来临

MicroLED转移获突破,英企Optovate称开发出相关技术

行业重点数据跟踪

市场回顾

报告正文

核心观点

当前时点,我们认为电子板块的稳步上行既具备行业逻辑与估值吸引力,不论是产业转移较为成熟的消费电子、面板、LED板块,还是未来处于稳定上升通道的半导体板块均有值得配置的优质标的。近期,行业两大催化剂值得关注:一是富士康A股成功过会,科技独角兽企业也有望拥抱A股,A股电子领域将云集全球最优质的电子类资产;二是集成电路方面,政府工作报告将其列入实体经济发展第一位,显示出了顶层决心,另外我们有望迎来国家集成电路产业基金二期,大资金将有力推动各个环节实现技术突破。我们认为沿两大主线,推荐关注电子板块的优质资产与半导体领域的优质标的。特别是半导体领域,上周Semicon China大会在上海召开,分立器件、IC各环节、化合物半导体方向均有较为优质的标的,在国家政策的推动下,国产化进度有望提速。我们认为电子板块投资迎来反转,看好整体电子行业的配置价值。

消费电子:台湾地区手机产业链逐步衰退,大陆手机产业链崛起,当前时点供应链新一轮备货开启,大陆消费电子板块充分受益。我们看好供应链企业创新驱动单机业务量、以平台化横向拓展业务领域的成长逻辑,建议关注OLED、玻璃后盖、无线充电、3D摄像头、全面屏产业链。我们建议关注蓝思科技、大族激光、立讯精密、欧菲科技。

半导体:政府工作报告把发展集成电路列为实体经济第一位,同时我们也即将看到国家集成电路产业基金二期的推出,因此国内集成电路产业迎来明确发展机遇。同时进入2018全球行业依然保持较好增长,全球IC产业将持续向中国大陆进行转移。智能手机以外,新的IC应用也在快速崛起,AI、汽车、区块链计算、5G等芯片需求也在快速增长,这将成为全球半导体产业增长的新驱动力。我们建议关注三安光电、长电科技、华天科技与扬杰科技。

显示:我们认为把握大尺寸化与柔性OLED两大链条是理解显示行业变化与洞察板块投资机遇的关键。今年大尺寸面板价格回落至合适区间,电视平均出货尺寸提升,将有利于新增产能消化,可关注大尺寸领域切割经济性较高的企业。柔性OLED领域,国内面板厂受益于地缘优势能更直观地感受到下游的强烈需求,若产能能有效开出,可将价格逐步降至合理范围,提升柔性OLED渗透速率,建议关注柔性OLED技术成熟厂商。我们建议关注京东方A、精测电子。

其余方面,LED建议重点关注三安光电。被动器件当前具有一定缺货属性,建议关注艾华集团、法拉电子、火炬电子。

细分领域热点

半导体:从SEMICON China 2018展看国产IC设备材料产业机遇

2018国际半导体博览会(SEMICON China)开幕

2018国际半导体设备、材料、制造和服务展览暨研讨会(SEMICON China)3月14日在上海开幕,作为全球规模最大、规格最高的行业盛会之一,吸引了来自全球的半导体厂商、科研机构与资本热情参与。

资料来源:人民网

http://sh.people.com.cn/n2/2018/0315/c134768-31346069.html

长江观点:

1、全球半导体设备行业即将进入高速发展期

2017年全球半导体市场进入一个新的发展阶段,增长率达到22%,创7年以来的历史新高。存储器是增速最快的一个细分领域,此外ASIC、模拟电路、逻辑电路等市场规模均呈现上涨态势。未来人工智能与5G将推动全球半导体产业进入新一轮的成长期。

SEMI近日发布的数据显示,预计2017-2020年,全球将新增半导体产线62条,这62条产线中将有26条位于中国大陆,大陆占比42%。IC设备是晶圆厂资本开出的主要组成部分,占IC生产线总资本支出的80%左右,所需设备主要包括晶圆制造环节的光刻机、化学气相沉积设备、刻蚀机、离子注入机,以及部分前道和封测设备,这些设备普遍具备技术含量高,单机价值高的特点。随着中国大陆晶圆厂产能的持续开出,2018年中国大陆将成为全球半导体设备销售金额增幅最大的地区。

根据SEMI数据,2017年全球半导体设备支出560亿美元,创历史新高。三星2017年投入250亿美元,台积电为108亿美元,英特尔115亿美元,中芯国际23亿美元,长江存储20亿美元。2018年,预计三星的设备投资将略有减少,为240亿美元,英特尔和台积电基本是持平,来自中国的设备投资却保持增长动能,除中芯国际与长江存储仍将维持上一年度的投资额外,还将有其他厂商的设备投入出现。预计2018年来自中国大陆的设备投资将超过中国台湾地区,成为仅次于韩国的全球第二大区域市场。

2、我国半导体设备材料国产化率低,存在较大提升空间

伴随着全球产能加速向中国转移,中国对半导体设备的需求大幅上升,但是由于历史起步较晚等原因,我国半导体设备和材料与国外的差距依然较大,国产化率较低。

2016年中国半导体设备市场规模达到65亿美元,占全球设备市场的近16%,然而当年中国本土半导体设备出货规模约12亿美元,自给率16%左右。2016年中国半导体材料市场总规模为65.3亿美元,占全球市场的15%左右,其中国产半导体材料总收入为96.1亿元,国产化率仅为22%。

从领域分布来看,我国IC设备主要集中在价值量较低的氧化、沉积、以及测试环节,在光刻机、高端刻蚀设备等领域份额不高。其次,我国的国产IC材料以壁垒较低的封装材料为主,在大硅片、光刻材料、特种气体等核心晶圆制造材料方面,国产化比例低于10%。整体仍然存在巨大的提升空间。

3、从SEMICON展看国产半导体设备的突破

北方华创是国内领先的半导体设备平台型企业。在晶圆制造环节,北方华创微电子拥有刻蚀机、PVD、单片退火设备、氧化炉、退火(合金)炉、LPCVD以及清洗机七类产品,公司这些产品已经全面在中国主流集成电路芯片厂稳定量产。由北方华创自主研发的应用于14nm先进制程的等离子硅刻蚀机、Hardmask PVD、Al-Pad PVD、ALD、单片退火系统、LPCVD已正式进入集成电路主流代工厂。在先进封装领域,北方华创微电子的等离子刻蚀机,PVD和Descum等设备已得到全面应用,如WLCSP、 TSV、Copper pillar bump、Gold bump等。在CIS WLCSP应用中,北方华创微电子的PVD是世界第一条12英寸生产线baseline机台,凭借稳定优异的表现,持续获得重复订单,并助力客户不断取得高端领域订单。

中微半导体是国内领先的介质刻蚀和MOCVD制造商。中微半导体已经成为国际领先企业的硅刻蚀设备主流供应商,更是进入国际一流的7nm制程产线。TSV与硅刻蚀设备也有望成为新的增长点。在LED芯片制造领域,公司的MOCVD产品已经具备远高出国际大厂商的性价比,未来两年有望快速放量抢占市场。

沈阳拓荆是国内IC设备行业的后起之秀,在短短几年时间里,公司握有自主知识产权的PECVD设备、ALD设备、新一代闪存领域薄膜设备3D NAND三大系列产品就在市场上形成齐头并进之势。其中,大规模集成电路专用薄膜设备(PECVD)商业产品生产线流片数量已突破百万片,填补了国内集成电路产业空白,打破了少数国际巨头的行业垄断,实现了我国自主研发的薄膜设备全面取代进口设备。

此外,在本次SEMICON China2018半导体展上,晶盛机电展出了新品抛光机,长川科技展示了晶圆测试设备,鼎龙股份展出了公司的CMP抛光垫,中环股份和京运通展出了8-12寸半导体级硅棒,均代表了本土IC设备和材料领域的重大突破。

我们认为,我国半导体设备和材料在许多领域已经取得重大突破,包括14nm刻蚀机、薄膜沉积等30多种高端装备,以及靶材、CMP抛光液等上百种关键材料产品。我国的大硅片、光刻胶等产品也实现了零的突破。伴随着集成电路设备和材料完整产业链的建立,我国逐形成了本土集成电路产业链闭环,为下一阶段高速发展奠定了基础。

伴随着以中芯国际、长江存储为代表的本土晶圆制造厂的崛起,更多的国产设备迎来新的发展机遇。目前,包括北方华创、中微半导体、长川科技、拓荆科技、鼎龙股份、盛美半导体等在内的一大批国内IC设备厂商,都已经进入国内一流晶圆厂、甚至国际厂商的供应商名单,伴随着中国产线的不断落地,整个大陆IC设备与材料产业链也将充分受益。

相关标的:北方华创、扬杰科技、中芯国际、长电科技、华天科技

消费电子:关注台湾地区消费电子产业

台湾手机产业上市公司市值排行榜及2017年营收

作为曾经手机产业十分重要的供应链提供者,台湾地区电子产业一度在手机市场的地位十分重要,然而,近期,据手机报在线统计2017年台湾地区手机产业上市公司市值排行(市值500亿台币以上,合约人民币108亿以上,总计36家)以及其2017年营收数据,通过数据统计得知,在过去的一年中,台湾地区电子产业表现并不如意,简单说来,增长已经处于微小状态,而其中很重要的一个原因,主要在于受到大陆企业的冲击。

新闻来源:旭日大数据

http://mp.weixin.qq.com/s/NRSqeDwqKny62BEtPWnviw

长江观点:通过数据我们可以看出,台湾地区手机产业绝大部分企业的营收处于微增长或者亏损状态,只有少部分企业处于高增长状态。台湾地区手机产业上市公司整体处于衰退的状态,我们认为这种衰退趋势在大陆厂商崛起的背景下将更加严重。从股价走势来看,增长的企业主要是因为产品缺货涨价,比如存储芯片厂商南亚科(100.9%)、旺宏(429.41%)、华邦电(72.20%),另外MLCC厂商国巨(382.74%)、华新科(126.25%)。

显示:柔性OLED大趋势下,国内面板厂有望超车

AMOLED使用成本难降 韩厂喊停陆厂积极

在韩国面板制造商仔细观察AMOLED显示器市场情况,并且慎重调整产能的同时,中国FPD制造商在中国政府的财政支持之下,依然在积极推进新的AMOLED生产线建置。IHS Markit指出,在2016年中国的AMOLED产能为22.8万平方米,到了2020年时将成长至830万平方米,年复合成长率将达到145%。若AMOLED面板价格下将,将会使其相较于液晶显示器的性能与外型都更具优势。在应用方面,可折迭的显示器也将拉高平均面板尺寸。此二趋势都将提高未来AMOLED面板的需求。

新闻来源:DisplayTimes

https://mp.weixin.qq.com/s/Tg0gq9QERA3BCrtzvrO6Rw

长江观点:中国面板厂在柔性OLED领域扩产决心足,尤其是京东方在柔性OLED应用趋势尚不完全明朗时,坚定把握柔性OLED领域话语权,以三条6代线共144K/月产能规划成为除三星、LGD外该领域的第三大阵营。对于目前我国柔性OLED扩产趋势,我们主要有三大观点:

一、国内终端厂商活跃,亟待柔性OLED市场化

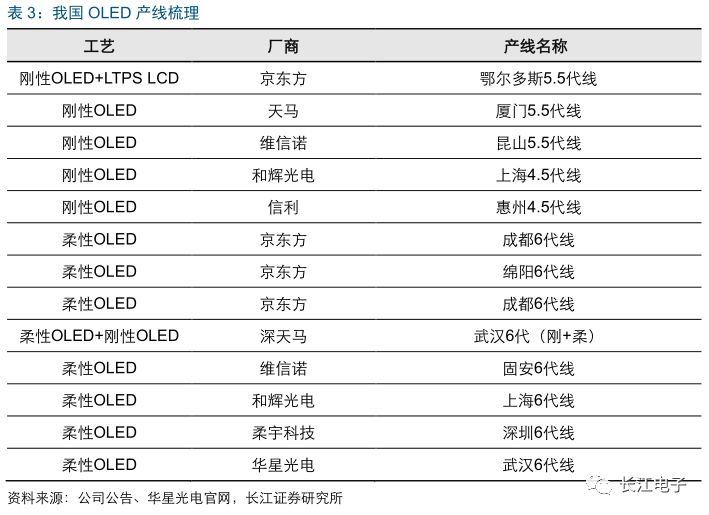

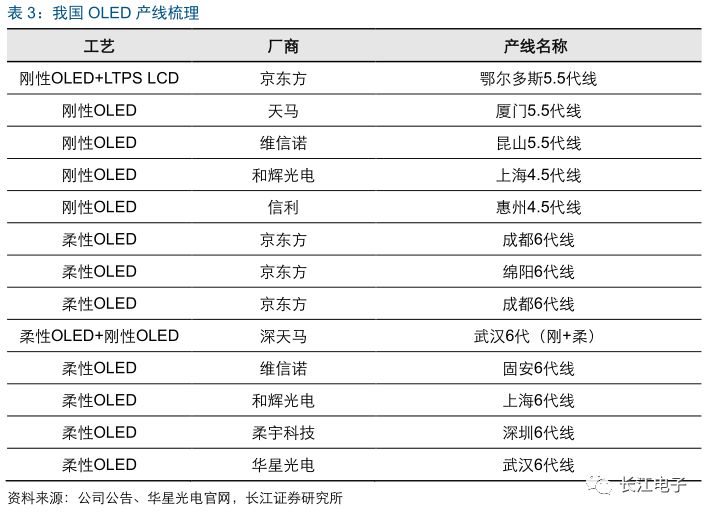

通过梳理我国目前已建和已规划的OLED产线,国内厂商目前将绝大部分精力放在柔性OLED领域,对接下游国产手机厂商。从去年起,苹果与三星均采用柔性OLED屏幕,国内手机厂商苦于柔性面板供应量少且价格高昂,普及趋势尚未明朗。国内面板厂受益于地缘优势能更直观地感受到下游需求的变化,若产能能有效开出,可将价格逐步降至合理范围,较韩国厂商能更准确把握下游市场。

二、国内厂商OLED话语权提升

结合IHS与DSSC关于OLED产能的预测,我国OLED产能将从2016年全球占比3%到2020年占比达24%。且随着2020年我国多条柔性OLED产能进入投产阶段,未来我国厂商将在OLED领域实现追赶。

三、产能不断爬升,成本端有序下降

OLED较LCD结构更为简单,工艺成熟后成本下降速度有望复制刚性OLED面板历程。尤其是对于具备大规模量产能力厂商,材料采购规模随产能提升,与供应商协定的采购价格可锁定至更低价格。

因此,我们认为未来两年柔性OLED面板供需两端会逐步平衡,其渗透率会稳步上行。

LED:Micro LED加速来临

Micro LED转移获突破,英企Optovate称开发出相关技术

位于英国牛津郡的MicroLED光学专家Optovate Ltd.宣布,他们开发出一种MicroLED技术,该技术只需一步就能将多颗MicroLED从晶圆平行转移至衬底,实现精准的光学阵列。

Optovate在其MicroLED方面取得了两项重大突破。首先,它开发了一种独特的MicroLED转移技术,可以将MicroLED从晶圆上提取到用于显示和照明的背板上。这种方法可扩展到大尺寸衬底,为MicroLED应用提供了经济高效的途径。

其次,Optovate还开发了一种生产和集成精密光学阵列的方法,该阵列将每颗Micro LED的光折射和光反射结合在一起,应用于各种显示器,LCD背光和固态照明具有可控照明和超薄、低厚度等显著优势。这两项有关MicroLED转移和微光学元件光线控制的创新可以与其他方法结合使用,亦可单独使用。

新闻来源:半导体照明网

http://lights.ofweek.com/2018-03/ART-220018-8140-30210867.html

长江观点:TFT-LCD、OLED和MicroLED代表三代显示技术的演进,其中Micro LED在结构上对LED背光实现了薄膜化和阵列化,继承了OLED自发光与单像素定址的优势,且更加轻薄和节能,成为显示技术的最新方向。三星在CES 2018大会上发布146寸模块化MicroLED电视产品“TheWall”,将QLED和MicroLED 作为未来电视显示的重点。目前Micro LED的瓶颈在于巨量转移以及巨量LED集成在小尺寸屏幕的工艺成本、发热等方面。

我们认为,未来2-3年内平衡LED芯片供需的中期逻辑来自下游LED照明与Mini LED背光技术的增长,3年以上层面来自MicroLED显示技术的突破。年内国产品牌有望推出Mini LED背光技术的智能手机,带动LED芯片行业需求增长。Optovate在巨量转移技术和精密光学阵列领域的突破,则有望使得MicroLED显示技术加速来临。

我们认为,未来2-3年内平衡LED芯片供需的中期逻辑来自下游LED照明与Mini LED背光技术的增长,3年以上层面来自MicroLED显示技术的突破。年内国产品牌有望推出Mini LED背光技术的智能手机,带动LED芯片行业需求增长。Optovate在巨量转移技术和精密光学阵列领域的突破,则有望使得MicroLED显示技术加速来临。